【Business論説】日本経済の長期金利動向と期間変換機能の変遷(宮脇淳)(2024年7月1日)

日本経済の長期金利動向と期間変換機能の変遷

1.はじめに

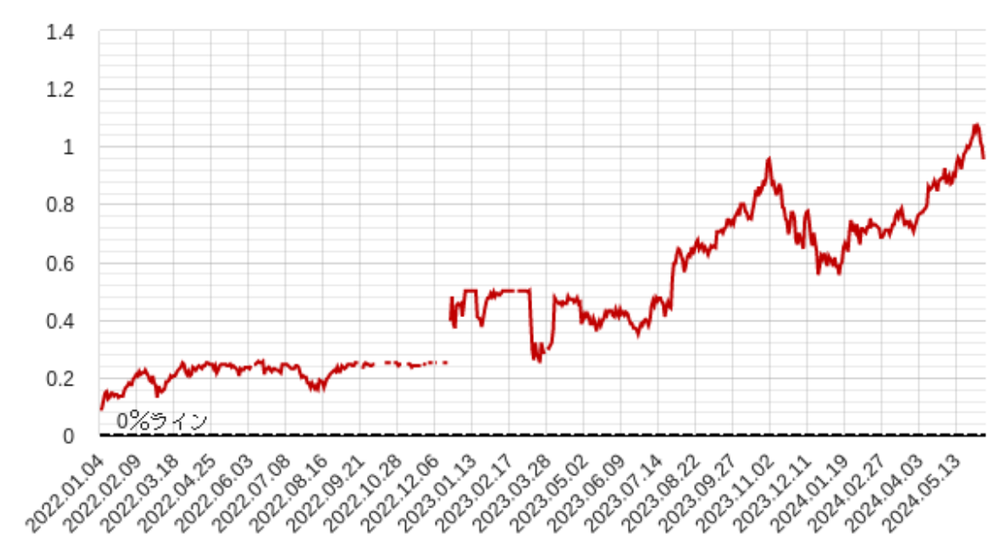

日本の長期金利が上昇傾向を示している(図1)。これは、2023年以降、日本銀行のマイナス金利政策解除に向けて金利の先行きに対する不透明感が高まったことによる。続く2024年3月のマイナス金利政策解除以降、日本銀行による国債買入れ減額や一段の金利引上げの明確化への懸念も根強く、夏以降、早めに日本銀行から金利引上げに向けた明確な姿勢の提示があるとする見方も市場関係では示されている。生保等長期資金運用主体にとって、超長期債券も含めた積極運用のタイミングを探る時期に入りつつある。

一方で、長期的視点から日本の長期金利が大きな構造的転換点に直面していることに着目する必要がある。以下ではこの構造的視点を中心に整理する。

(図1) 2022年以降の長期国債(10年物国債)推移(2024.6.10現在)

(資料)「株式マーケットデータ」 https://stock-marketdata.com/jgb.html#toc20

2. 戦後日本の転換点

1960年以降の日本の10年物国債による長期金利の動向は図2のとおりである。1990年代初頭まで日本経済の右肩上がり成長による長期運用資金の拡大から、長期金利は基本的に右肩下がりに低下してきた。その後、ゼロ金利、マイナス金利政策で横ばいの推移となり、2023年以降、上昇となっている。すなわち、1960年代以降の日本の長期金利は、1990年代前半までの長期金利低下時代、1990年代半ば~2022年までの横ばいゼロ金利時代、2023年以降の上昇時代の三期に分けることができる。

横ばいゼロ金利時代は、日本の「失われた20~30年」に該当し、この間、日本経済の競争力は、大きく低下し続けてきたことは今後の長期金利動向を考える点で重要な視点となる。三期にわたる長期金利の構造的変化に共通する視点は、「期間変換機能」の変遷である。

(図2) 1960年以降の長期国債(10年物国債)推移(2024.6.8現在)

(資料)TRADING ECONOMICS https://jp.tradingeconomics.com/japan/government-bond-yield

3. 期間変換機能の変遷

期間変換機能とは、長期資金の調達と運用の期間の関係を意味する。具体的には、何年間で調達した長期資金を何年間で運用するかの問題であり、この関係が戦後三期に分けられる長期金利の動向によって大きく変化し、そのことは政策的投資を含めて日本の投資システムにも影響を与えてきた。

(1)1960~1990年代半ば(経済右肩上がり成長・長期金利右肩下がり)

日本経済の高度成長から中成長を中心とする時代であり、経済成長とともに国内資金量も豊富となり長期金利が低下した時代である。この時代において、期間変換機能は日本のインフラ整備や産業投資等に大きな役割を果たしている。

例えば、郵便局の定額貯金を通じて10年間年8%で調達した資金を、地下鉄建設や住宅建設に30年間、同じ8%の固定金利で融資することが可能であった(当時の財政投融資制度)。その理由は、調達資金の量は年8%の複利計算で10年後に2倍となり(税負担は除く)、かつ期間経過後、同額の資金を定額貯金で調達する場合(いわゆる乗換)、長期金利は右肩下がりであることから傾向的に調達金利は低下することになる。しかし、運用金利は、固定金利であるため同じ8%が維持できるため運用益は拡大する。他方で、固定金利で融資を受けた地下鉄建設等のコストは下がらず、相対的に高いコストによる返済が必要となり高い料金負担が必要となる結果となった。この時期、経済成長と長期金利の低下傾向で投資に関する期間変換機能が維持された時代である。

(2)1990年代半ば~2022年(経済成長横ばい・長期金利ゼロ近辺で横ばい、失われた20年)

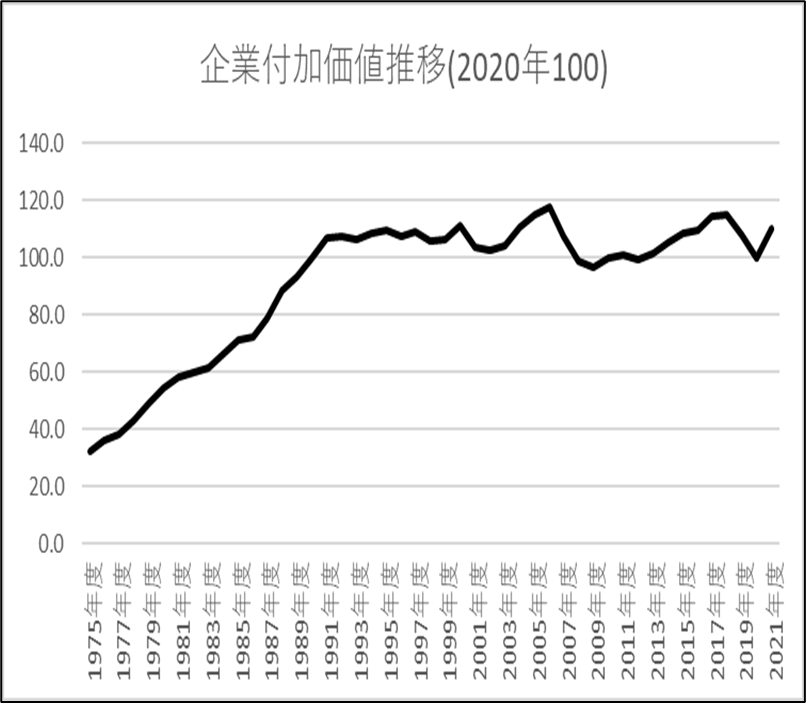

この時代は、日本経済の右肩上がり成長は終焉し1%程度の潜在成長となった時代である。その後のマイナス金利政策と重なり合い、調達資金の乗換を行っても再調達金利は低下せず運用益の拡大も難しくなり、従来の期間変換機能は停止する結果となる。このため、期間変換機能を通じた投資はこの期間はデフレ政策と重なり合い停滞し、日本企業の付加価値規模も横ばいで推移した(図3)。いわゆる、「失われた20年」である。

(図3) 2000年代の企業付加価値の推移

(資料)財務省「法人企業統計季報」

(3)2023年~

そして、今、デフレからインフレ政策への転換、加えて少子高齢化の進展やデジタル化の遅れにより経済成長も限定的であること等構造要因から長期金利の動向に変化が生じている。もちろん、1990年代までとは異なり金融のグローバル化が進み、資金調達や運用手段も多様化している。投資環境自体には大きな変化がある。加えて、欧米において2024年後半から2025年に向けて利下げを模索する環境においては、日本の長期金利も一本調子で大きく上昇傾向を続けることは考えづらい。そうした中で、これまでの期間変換機能に限定してみると、右肩上がり時代と異なり「逆機能」を発揮することとなる。逆機能とは、歯車が逆回転することを意味する。前例で言えば、10年間で調達した資金の乗換、すなわち再調達時には長期金利が上昇しており、これまで同様の長期にわたる固定金利での運用は運用益を低下させ逆ザヤにする。そのことは、政策金融においては、最終的な財政負担に結びつく。

3.まとめ

期間変換機能が逆機能を本格化しないうちに、資金調達や投資手段の多様化を行うとともに、投資コストの固定的な高止まりリスクを軽減するため、変動リスクに強い経済や企業体質を形成する必要がある。企業、行政を問わず日本ではリスク対応力が相対的に弱い。そのためには、データの「量」だけでなく「質」を認識する分析力の強化が重要となる。

宮脇淳(みやわきあつし)

株式会社日本政策総研代表取締役社長

北海道大学名誉教授